De wereldwijde autoverkopen en autoproductie in 2018 noteerden de eerste daling van de afgelopen negen jaar en 2019 zal naar verwachting uitdaging blijven voor de auto-industrie om het tij te keren, zoals een Euler Hermes-studie laat zien.

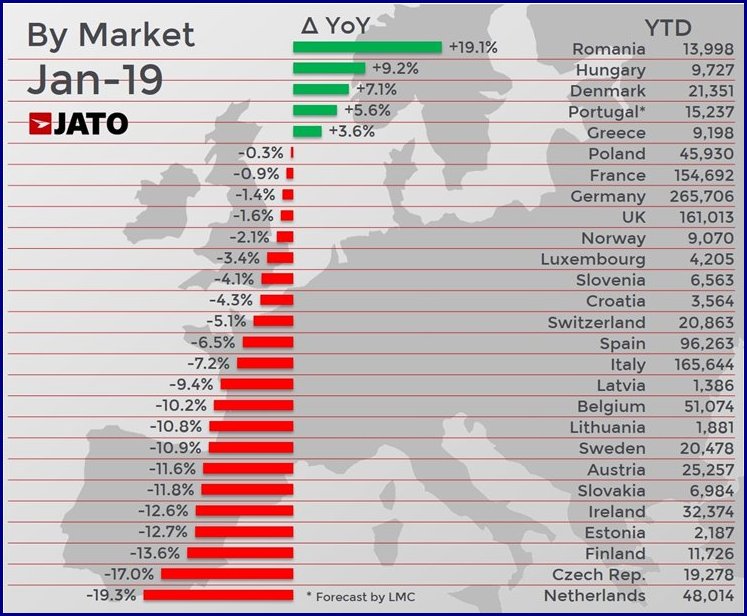

De verkoop van nieuwe lichte voertuigen zou in de VS moeten dalen (-2 procent tot 16,8 miljoen eenheden), als gevolg van minder duurzame financiering en toegenomen concurrentie met de groeiende tweedehandsmarkt. In China, de grootste automarkt (goed voor meer dan 29 procent van de wereldwijde verkoop vorig jaar), begon de verkoop in een traag tempo in 2019 en zou alleen geleidelijk moeten profiteren van een herstel van belastingprikkels voor consumentenvertrouwen en emissiemandaten – twee kwesties die hebben geleid tot de eerste omzetdaling na bijna drie decennia in 2018. De EU-markt zal ernaar streven om stagnatie gedurende het hele jaar te voorkomen en zal volatiele maandelijkse verkoopprestaties hebben vergeleken met turbulentie vorig jaar veroorzaakt door de introductie van de Global Lightweight Light Vehicle Testing Procedure (WLTP) )

Enigszins in tegenstelling tot de ontwikkelingen in andere ontwikkelde landen, maakt de automobielsector in Roemenië een gunstige periode door, met opeenvolgende stijgingen van de laatste vijf jaar van nieuwe auto-aankopen op nationaal niveau. De groei van 20 procent in 2018, gevolgd door een stijging van 6 procent in het eerste kwartaal van 2019, zou een ander positief jaar kunnen markeren. Export blijft de belangrijkste hefboom voor groei, waarbij het aantal geëxporteerde auto’s elk jaar het aantal geïmporteerde auto’s aanzienlijk overtreft, waardoor een handelsoverschot op de betalingsbalans wordt gewaarborgd.

Wat betreft de wereldwijde trends, wordt de neiging om benzineauto’s te gebruiken ten koste van diesel ook nationaal bevestigd, met het aandeel van de premies tot 2/3 van het totaal, vergeleken met ongeveer 55 procent in 2018. Elektrische en hybride auto’s groeien ook in gewicht, maar hebben nog steeds geen significant volume.

De grootste impact op de Europese auto-industrie in de komende jaren zal waarschijnlijk niet optreden als gevolg van de Brexit, noch als gevolg van het opleggen van tariefbeperkingen voor de Verenigde Staten, maar voor de aanpassing aan de eigen EU-regelgeving voor koolstofhefboomwerking.

Voor de toeleveringsbedrijven van de automotive-sector liggen hier dus duidelijk kansen nu het elders stagneert. Dus tijd om de bakens te verzetten?