Page 14 - KPMG Promemorie 2020

P. 14

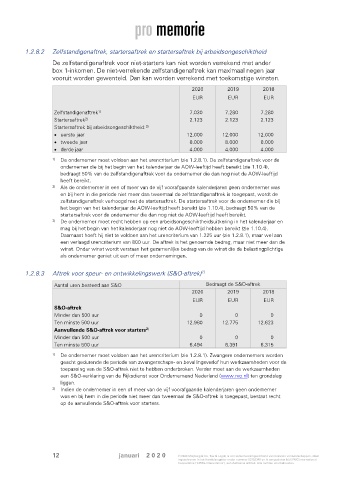

1.2.8.2 Zelfstandigenaftrek, startersaftrek en startersaftrek bij arbeidsongeschiktheid

De zelfstandigenaftrek voor niet-starters kan niet worden verrekend met ander

box 1-inkomen. De niet-verrekende zelfstandigenaftrek kan maximaal negen jaar

vooruit worden gewenteld. Dan kan worden verrekend met toekomstige winsten.

2020 2019 2018

EUR EUR EUR

1)

Zelfstandigenaftrek 7.030 7.280 7.280

Startersaftrek 2.123 2.123 2.123

2)

Startersaftrek bij arbeidsongeschiktheid:

3)

eerste jaar 12.000 12.000 12.000

tweede jaar 8.000 8.000 8.000

derde jaar 4.000 4.000 4.000

1) De ondernemer moet voldoen aan het urencriterium (zie 1.2.8.1). De zelfstandigenaftrek voor de

ondernemer die bij het begin van het kalenderjaar de AOW-leeftijd heeft bereikt (zie 1.10.4),

bedraagt 50% van de zelfstandigenaftrek voor de ondernemer die dan nog niet de AOW-leeftijd

heeft bereikt.

2) Als de ondernemer in een of meer van de vijf voorafgaande kalenderjaren geen ondernemer was

en bij hem in die periode niet meer dan tweemaal de zelfstandigenaftrek is toegepast, wordt de

zelfstandigenaftrek verhoogd met de startersaftrek. De startersaftrek voor de ondernemer die bij

het begin van het kalenderjaar de AOW-leeftijd heeft bereikt (zie 1.10.4), bedraagt 50% van de

startersaftrek voor de ondernemer die dan nog niet de AOW-leeftijd heeft bereikt.

3) De ondernemer moet recht hebben op een arbeidsongeschiktheidsuitkering in het kalenderjaar en

mag bij het begin van het kalenderjaar nog niet de AOW-leeftijd hebben bereikt (zie 1.10.4).

Daarnaast hoeft hij niet te voldoen aan het urencriterium van 1.225 uur (zie 1.2.8.1), maar wel aan

een verlaagd urencriterium van 800 uur. De aftrek is het genoemde bedrag, maar niet meer dan de

winst. Onder winst wordt verstaan het gezamenlijke bedrag van de winst die de belastingplichtige

als ondernemer geniet uit een of meer ondernemingen.

1)

1.2.8.3 Aftrek voor speur- en ontwikkelingswerk (S&O-aftrek)

Aantal uren besteed aan S&O Bedraagt de S&O-aftrek

2020 2019 2018

EUR EUR EUR

S&O-aftrek

Minder dan 500 uur 0 0 0

Ten minste 500 uur 12.980 12.775 12.623

Aanvullende S&O-aftrek voor starters

2)

Minder dan 500 uur 0 0 0

Ten minste 500 uur 6.494 6.391 6.315

1) De ondernemer moet voldoen aan het urencriterium (zie 1.2.8.1). Zwangere ondernemers worden

geacht gedurende de periode van zwangerschaps- en bevallingsverlof hun werkzaamheden voor de

toepassing van de S&O-aftrek niet te hebben onderbroken. Verder moet aan de werkzaamheden

een S&O-verklaring van de Rijksdienst voor Ondernemend Nederland (www.rvo.nl) ten grondslag

liggen.

2) Indien de ondernemer in een of meer van de vijf voorafgaande kalenderjaren geen ondernemer

was en bij hem in die periode niet meer dan tweemaal de S&O-aftrek is toegepast, bestaat recht

op de aanvullende S&O-aftrek voor starters.

12 januari 2 0 2 0 © 2020 Meijburg & Co, Tax & Legal, is een samenwerkingsverband van besloten vennootschappen, staat

ingeschreven in het Handelsregister onder nummer 53753348 en is aangesloten bij KPMG International

Cooperative (’KPMG International’), een Zwitserse entiteit. Alle rechten voorbehouden.