Page 7 - KPMG Promemorie 2020

P. 7

1.1 Loon en bijtelling privégebruik auto of fiets van de zaak

Het voordeel van het privégebruik van de (bestel)auto of fiets van de zaak wordt

belast als loon. Werkgevers moeten hierover loonbelasting, premies

volksverzekeringen en de inkomensafhankelijke bijdrage voor de

Zorgverzekeringswet (Zvw) inhouden. Per 1 januari 2013 is het voordeel ook loon

voor de werknemersverzekeringen.

1.1.1 Bijtelling op jaarbasis

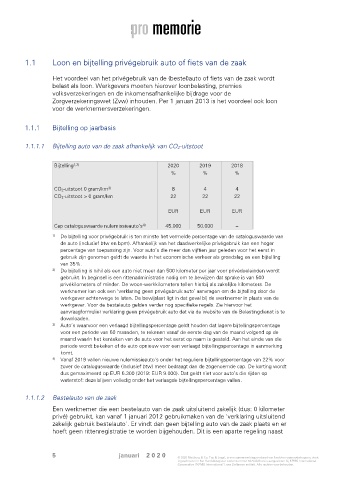

1.1.1.1 Bijtelling auto van de zaak afhankelijk van CO2-uitstoot

Bijtelling 1,2) 2020 2019 2018

% % %

CO 2-uitstoot 0 gram/km 8 4 4

3)

CO 2-uitstoot > 0 gram/km 22 22 22

EUR EUR EUR

4)

Cap cataloguswaarde nulemissieauto’s 45.000 50.000 –

1) De bijtelling voor privégebruik is ten minste het vermelde percentage van de cataloguswaarde van

de auto (inclusief btw en bpm). Afhankelijk van het daadwerkelijke privégebruik kan een hoger

percentage van toepassing zijn. Voor auto’s die meer dan vijftien jaar geleden voor het eerst in

gebruik zijn genomen geldt de waarde in het economische verkeer als grondslag en een bijtelling

van 35%.

2) De bijtelling is nihil als een auto niet meer dan 500 kilometer per jaar voor privédoeleinden wordt

gebruikt. In beginsel is een rittenadministratie nodig om te bewijzen dat sprake is van 500

privékilometers of minder. De woon-werkkilometers tellen hierbij als zakelijke kilometers. De

werknemer kan ook een ‘verklaring geen privégebruik auto’ aanvragen om de bijtelling door de

werkgever achterwege te laten. De bewijslast ligt in dat geval bij de werknemer in plaats van de

werkgever. Voor de bestelauto gelden verder nog specifieke regels. Zie hiervoor het

aanvraagformulier verklaring geen privégebruik auto dat via de website van de Belastingdienst is te

downloaden.

3) Auto’s waarvoor een verlaagd bijtellingspercentage geldt houden dat lagere bijtellingspercentage

voor een periode van 60 maanden, te rekenen vanaf de eerste dag van de maand volgend op de

maand waarin het kenteken van de auto voor het eerst op naam is gesteld. Aan het einde van die

periode wordt bekeken of de auto opnieuw voor een verlaagd bijtellingspercentage in aanmerking

komt.

4) Vanaf 2019 vallen nieuwe nulemissieauto’s onder het reguliere bijtellingspercentage van 22% voor

zover de cataloguswaarde (inclusief btw) meer bedraagt dan de zogenoemde cap. De korting wordt

dus gemaximeerd op EUR 6.300 (2019: EUR 9.000). Dat geldt niet voor auto’s die rijden op

waterstof: deze blijven volledig onder het verlaagde bijtellingspercentage vallen.

1.1.1.2 Bestelauto van de zaak

Een werknemer die een bestelauto van de zaak uitsluitend zakelijk (dus: 0 kilometer

privé) gebruikt, kan vanaf 1 januari 2012 gebruikmaken van de 'verklaring uitsluitend

zakelijk gebruik bestelauto'. Er vindt dan geen bijtelling auto van de zaak plaats en er

hoeft geen rittenregistratie te worden bijgehouden. Dit is een aparte regeling naast

5 januari 2 0 2 0 © 2020 Meijburg & Co, Tax & Legal, is een samenwerkingsverband van besloten vennootschappen, staat

ingeschreven in het Handelsregister onder nummer 53753348 en is aangesloten bij KPMG International

Cooperative (’KPMG International’), een Zwitserse entiteit. Alle rechten voorbehouden.